相続コラム はなまる知恵袋

相続税の課税財産とは?相続税がかかる財産とかからない財産を解説

更新日: 2024 . 07.31

相続コラム はなまる知恵袋

更新日: 2024 . 07.31

相続人は、相続が発生した際に被相続人の財産をすべて継承します。その財産にかかる相続税が気になる方も多いのではないでしょうか。実は、相続財産には相続税がかかるものとかからないものがあります。相続税を気にするのであれば、相続税のかかる財産(課税財産)とは何かを理解しておく必要があります。

本記事では、相続税における課税財産とその種類について詳しく解説した上で、相続税の計算方法を解説します。最後までお読みいただければ、納税額に見当をつけることができるでしょう。おおよその納税額を知ることは、相続税対策の第一歩です。

税理士/宅地建物取引士

棚田 秀利

[棚田秀利税理士事務所・相続税申告相談プラザひろしま]

相続税を気にする人は、どの財産が課税財産としてカウントされるのかを知っておく必要があります。結論から言えば、相続税は基本的に被相続人から継承した全財産に対して課税されます。

ただし、中には相続税を算出する際には使用しない、相続税の課税対象外となる財産もあります。これを非課税財産といいます。また、被相続人の死亡時点に被相続人が所有していない財産の中にも、相続税の課税対象となる財産もあります。具体的な内容は後述しますが、一定年数以前にすでに生前贈与している財産が該当します。

いずれにせよ、課税対象とならない財産には一定の条件を満たす必要がある場合が多いので、課税財産は相続した財産すべてだというのが大前提だと思っておくとよいでしょう。まずは、相続財産の一部に課税対象にならないものがあるのだと理解しておいてください。

相続財産とは、被相続人が亡くなった時点で所有していた財産であり、金銭的価値のあるすべての財産に対して相続税が課税されます。

具体的には、次の相続財産が該当します。

そのほか、貸付金(貸金返還請求権)や特許権、著作権など、金銭として見積ることができる権利全般です。経済的価値があるものは、すべて相続財産に該当すると覚えておきましょう。

みなし相続財産とは、被相続人が亡くなったことにより受け取る生命保険金、退職金などのことです。これらは厳密にいえば、被相続人の死亡時に被相続人が所有していた財産ではありません。しかし、被相続人の死亡をきっかけに得た財産であるため、実質は相続したのと同じとみなされ、相続税の課税対象とされるのです。

また、国税庁では生命保険金と退職金以外にも、以下のものをみなし相続財産と定めています。

したがって、これらはみなし相続財産として相続税が課税されます。

非課税財産とは、相続税の計算に含まれない財産です。具体的には次のようなものが該当します。

それぞれ詳しく解説します。

墓地や墓石の代金や、仏壇・仏具、神棚などの宗教儀礼に用いられる祭具は非課税財産です。相続税を算出する際には除外して計算します。ただし、金でできた仏像などで、宗教上の礼拝の対象としてではなく、骨董品として所有していた場合は課税財産です。あくまでも故人を弔うなどの目的で有しているものが非課税財産となります。

遺族に贈られる弔慰金や花輪代などのお見舞金は、高額な場合は課税対象になることもありますが、一般的な金額であれば非課税です。一般的な金額がどの程度かは、相続税法において、弔慰金・花輪代についての基準として以下が定められており、これを超える場合は課税財産として扱われます。

相続税法における普通給与とは、被相続人が死亡した当時の賞与以外の給与を指します。計算が難しいため、不明な場合は税理士などの専門家に相談しましょう。

交通事故をはじめとする事故で被相続人が死亡すると、損害賠償金が支払われます。損害賠償金が持つ性質のひとつに、遺族の精神的苦痛に対する慰謝料があるため、この部分は相続税の計算において非課税です。所得税も対象外で、慰謝料全額が非課税となります。

非課税になるのは慰謝料の部分のみであり、看護費用や医療費などの財産的損害に対する賠償金は課税対象という点に注意が必要です。どの部分が慰謝料に相当するのかの判断は難しく、専門家に確認すべきところでしょうが、被相続人が受け取った損害賠償金の一部が非課税になる可能性があることを覚えておきましょう。

相続財産を相続税申告の提出期限までに国や地方公共団体、公益社団法人に寄付した場合、相続税は非課税です。認定NPO法人への寄付についても非課税扱いとなります。ただし、寄付先には以下の条件がついています。

新しい公益社団法人や認定NPO法人への寄付は非課税になりません。また、明らかな節税目的出ないことも条件としてついてきます。

生命保険金と死亡退職金は、本来みなし相続財産として課税財産に該当します。しかし、これらにはそれぞれ法定相続人一人につき500万円の控除が認められており、法定相続人が多いほど控除額が増額します。具体的な計算式は、以下のとおりです。

生命保険金・死亡退職金の非課税限度額=500万円×法定相続人の人数

法定相続人とは、法律で定められた相続人のことです。仮に相続放棄があっても、その放棄はないものとして人数に数える点に注意してください。

ここまで相続税の課税財産と非課税財産について紹介してきました。課税財産の総額が分かれば、相続税の計算ができることになります。計算の手順は、以下のとおりです。

それぞれ詳しく解説します。なお、相続では相続税の計算・申告のほかにも各種手続きが必要となります。必要な手続きと期限については、以下の記事を参考にしてください。

関連記事:相続をするかしないかの決定は最短3ヶ月|期限を知って間に合うような段取りを

まずは相続税の総額を算出しましょう。遺産分割などは考慮せず、遺産総額や法定相続人の人数などを用いて計算します。具体的な計算式は以下のとおりです。

相続税の総額=相続人それぞれの仮の相続税額×人数

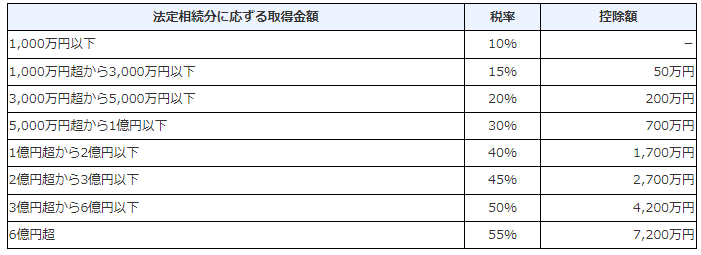

=課税財産総額×法定相続分×税率ー控除額

なお、法定相続分に応じた控除額については以下のとおりです。

(引用:国税庁「No.4155 相続税の税率」)

仮の相続税額を算出したのち、各人の相続税計算に移ります。

相続財産の総額が算出できたら、実際の相続税額を算出します。先に使用した相続人それぞれの相続税額は仮のものであり、正確なものではありません。正確な相続税額は、相続税の総額から各人が実際に相続する財産を取得する割合を考慮して算出します。計算式は以下のとおりです。

相続人それぞれの正確な相続税額=

相続税の総額×(相続人それぞれの課税価格÷課税価格の合計額)

この計算をしたのち、配偶者控除などの税額控除を用いて最終的な相続税額を算出します。計算式が非常に複雑であり、計算を間違えてしまうと多く納税してしまったり、過少申告したりする可能性があります。また、控除についても適用されるか否かの判断が難しい可能性もあるでしょう。自信がなければ、相続を専門にする税理士に相談してください。

相続税の課税財産の種類や、実際に算出する計算は非常に複雑です。相続税は、相続を知った日の翌日から10ヶ月以内に申告しなければなりません。相続財産を迅速かつ正確に算出するのは、慣れていない人には難しい作業です。自信がなければ税理士に相談し、正確な相続税額を計算してもらいましょう。

税理士

棚田 秀利

Hidetoshi Tanada

相続問題こんなお手伝いが可能です

相続税申告サポートパック

はなまる相続のメンバーと連携し、遺産分割協議書の作成から相続税申告書の作成までをトータルサポートいたします。

弁護士

加藤 泰

Yasu Kato

遺言・民事信託・遺産分割協議の対応

紛争事例処理の経験を活かして、遺言・民事信託などの生前対策から・相続紛争の対応まで相続のあらゆる場面でみなさまをサポートいたします。

相続アドバイザー

大野 博満

Hiromitsu Ono

相続手続き丸ごとサポート

はなまる相続のメンバーと連携し、相続人確定や財産調査、しなければならない手続きの洗い出しから預貯金等の現金化など、相続のお手続きをサポートいたします。

© 2025 一般社団法人はなまる相続