相続コラム はなまる知恵袋

相続税の増税っていつから何が変わったの?改正の内容をわかりやすく解説

更新日: 2024 . 06.4

相続コラム はなまる知恵袋

更新日: 2024 . 06.4

相続税に関する法律が2015年に改正され、これは事実上の増税で、納税者数が倍増したとされています。それでもまだ、今回の改正を他人事のように思っている方もいるかもしれません。一方で、事実上の増税といわれることもあって、相続税の節税について何となく関心を持ち始めている方も増えつつあるように見受けられます。いったいどういった改正だったのか、今回はその内容を一緒に勉強しておきましょう。

税理士/宅地建物取引士

棚田 秀利

[棚田秀利税理士事務所・相続税申告相談プラザひろしま]

相続税に関する法改正は、2015年1月1日に施行されました。これは、2015年1月1日以後の相続または遺贈により取得する財産にかかる相続税については、それまでとは扱いが異なる点がある、ということになります。その主な内容は、次の4つです。

それぞれどのような内容なのかを見てみましょう。

改正前は、5,000万円+(1,000万円×法定相続人)の数だった基礎控除額が、改正後は3,000万円+(600万円×法定相続人)の数となり、これまでの控除額の6割になってしまいました。

たとえば、妻と2人の子のある夫が亡くなった場合、これまで5,000万円+(1,000万円×3人)=8,000万円の基礎控除がありました。しかし、改正後の基礎控除は3,000万円+(600万円×3人)=4,800万円となったのです。

これぐらいの額ですと、自宅不動産と老後の蓄えのあったご家庭では、意外と簡単に納税が必要になるのではないでしょうか。明確に増税と発せられたわけではありませんが、実質増税といわれる理由がこの基礎控除の引き下げです。

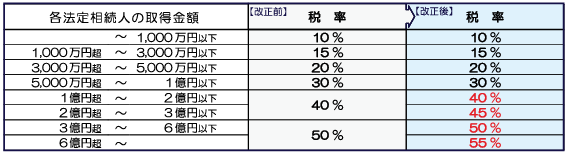

最高税率が50%であったものから55%に引き上げられ、税率が細分化されるといった変更もありました。具体的には以下の表のとおりです。

引用:国税庁

この税率は、取得する遺産総額から負債総額を引き、さらに基礎控除を差し引いて法定相続人の人数で分配した後に適用されるものです。遺産総額が大きければ大きいほど高い税率が適用されます。

この度の改正によるの基礎控除の引き下げおよび相続税率の引き上げで、実質増税といわれる一方、未成年者と障害者の控除額が引き上げられました。具体的には、以下の表のとおりです。

| 改正前 | 改正後 | |

| 未成年者控除 | 20歳までの1年ごとに6万円 | 20歳までの1年ごとに10万円 |

| 障害者控除 | 85歳までの1年ごとに6万円 | 85歳までの1年ごとに10万円(特別障害者は20万円) |

たとえば、相続人が10歳である場合、改正前は20歳になるまでの控除額は6万円×10年で60万円となります。これが2015年1月1日以降ですと、10万円×10万円で100万円が控除額となります。障害者控除額についても同様です。

小規模宅地等の特例とは、被相続人の自宅の土地または事業用の土地に対して適用される、相続税の計算における特例です。2014年にも大幅な改正が行われましたが、2015年には宅地等面積が拡大されることになりました。

| 改正前 | 改正後 | |

| 特定居住用宅地等(居住用の宅地等) | 最大240㎡ | 最大330㎡ |

| 居住用・事業用の宅地など | 特定居住用宅地等(最大240㎡)と特定事業用等宅地等(最大400㎡)の合計が400㎡以内 | 特定居住用宅地等(最大330㎡)と特定事業用等宅地等(最大400㎡)の合計が730㎡以内 |

ただし、これらの特例の利用は、相続開始後10か月が期限(相続税の申告と納税の期限でもある)となっています。要件が複雑で、相続開始後に時間の制約がある中で検討するには厳しいものがあります。

相続財産が相続税の基礎控除額を超えそうだ、と思ったら、前もって税理士に相談しておくとよろしいでしょう。

2024年の1月1日以降、生前贈与について大きな変更が加えられました。これにより、生前贈与加算とよばれるものの対象となる期間が延長されることとなり、実質増税となったのです。

生前贈与加算とは、被相続人が亡くなる前に贈与した財産に課せられる相続税のことです。生前に移行させた相続財産から相続税を課すため、「持ち戻し」とも呼ばれます。

通常、相続税は相続人が被相続人の死亡時の財産を引き継ぐことで発生します。そのため、死亡するまでに財産を相続人に引き継ぐことで、死亡時に相続税の課税対象となる財産を減らしておくことができるのです。これを生前贈与といい、年間110万円までの部分が非課税(基礎控除)なので、相続税節税の手段としてよく利用されます。

一方、このような生前贈与に対しても、相続税の課税対象とすべきとする声が上がっていました。そのため、贈与者の死後3年以内に生前贈与したモノは、非課税枠の110万円を含めて相続税の課税対象だったのです。

2024年1月1日に施行された法律により、今まで3年間を持ち戻し期間としていたものが、最長7年に延長されることとなりました。2024年1月1日以降の生前贈与が対象になることから、加算期間は2030年12月31日までは1年ずつ段階的に延びていき、2031年1月1日以降は加算期間が7年になります。

具体的な計算例は、後ほど紹介します。

生前贈与加算期間の延長はすでに始まっていますので、今後も段階的に延長することが決まっている状況です。生前贈与による節税を検討していた方は、ぜひ一度、専門家に相談してみてください。

生前贈与の加算期間が長くなることで、相続税の課税対象が広くなります。その結果、今までの税法では発生しなかった相続税を納めることになる方もいらっしゃいます。3年の場合と7年の場合で考えた際、どれくらいの増税になるのかを見てみましょう。

なお、前提条件は、相続人1人で課税資産総額が1億円とし、毎年100万円ずつ暦年贈与していたものとします。

まず、3年が生前贈与加算である場合です。この場合は300万円が生前贈与されていることになるため、持ち戻しは300万円です。ここに課税資産の1億円を足して、相続税の課税対象総額が1億300万円になります。

1億円以上2億円未満の場合の相続税率は40%ですから、課税総額に40%を掛け、控除額1,700万円を引いて、相続税額が決まります。計算式は以下のとおりです。

1億300万円×40%-1,700万円=2,420万円

これを基準として、生前贈与加算が7年になった場合を見てみましょう。

同じシチュエーションで、生前贈与加算が7年になると、持ち戻しが700万円となります。これに課税総額の1億円を足すと、1億700万円が相続税の課税対象です。この場合の相続税額は、以下のとおりです。

1億700万円×40%-1,700万円=2,580万円

持ち戻しが3年の場合と比べて、課税額が160万円増えています。このように、生前贈与加算が延長されることで、実質増税となってしまうのです。

なお、課税対象期間は、生前贈与が始まったタイミングによって異なります。2024年1月1日以降の生前贈与はすべて新法の対象となりますが、それ以前の生前贈与は新法の対象ではないことを覚えておきましょう。

つまり、この度の改正により、生前贈与の相続税対策効果が減少してしまったことになります。相続税対策について考えていらっしゃる方は、一度、専門家に相談することをお勧めします。

また、今年2024年に改正法が施行されるもので相続に関連するのは、先に説明した相続税の実質増税のほかに、相続登記の義務化があります。2024年4月1日より、所有者不明の土地をなくすために相続登記が義務化されました。これにより、相続を知った日から3年以内に登記をしなければならなくなったのです。相続登記の義務化は、過去の相続登記についても対象となっており、違反すると10万円以下の罰金が科される場合があります。

特に注意したいのは、相続発生時に相続人が知らなかった不動産の存在が後からわかるケースです。この場合、相続登記の緊急性が高くなる可能性があります。また、新たに認知した不動産も当然、相続財産となり、相続税の課税対象とされます。

相続税と聞くと、実際に支払う金銭のことに注目しがちです。ですが、相続税について考えるためには、相続財産をきちんと把握しておく必要があります。新たに相続登記の義務化も相続税に深くかかわる事柄ですので、法律が新しくなったことを忘れないようにしてください。

ここまで見てきたように、相続税の増税は、直接的に増税があったわけではない「実質増税」でした。実質的に増税と等しい以上、相続税対策にはこれまでとは異なる考え方が必要とされます。これまでの知識のままでは、思い描いた節税効果が得られない可能性もあります。大きく変わった2つの事柄に注意を払い、ひとりで解決方法を見出せないようであれば、ぜひ専門家へ相談してください。相続対策は専門家無しでは結論を見出せないことも珍しくありません。

税理士

棚田 秀利

Hidetoshi Tanada

相続問題こんなお手伝いが可能です

相続税申告サポートパック

はなまる相続のメンバーと連携し、遺産分割協議書の作成から相続税申告書の作成までをトータルサポートいたします。

弁護士

加藤 泰

Yasu Kato

遺言・民事信託・遺産分割協議の対応

紛争事例処理の経験を活かして、遺言・民事信託などの生前対策から・相続紛争の対応まで相続のあらゆる場面でみなさまをサポートいたします。

相続アドバイザー

山口 亜由美

Ayumi Yamaguchi

事業承継計画の策定

経営者と後継者のために、事業承継士として策定した事業承継計画の実現を、准メンタルケア心理士™として、また、コーチとして、精神面からもサポートします

© 2025 一般社団法人はなまる相続