相続コラム はなまる知恵袋

相続と生前贈与はどっちが得?節税のポイントを解説

更新日: 2025 . 02.2

相続コラム はなまる知恵袋

更新日: 2025 . 02.2

子や孫などへ財産を引き継ぐには、相続と生前贈与という2つの方法があります。「相続と生前贈与のどちらがいい?」「生前贈与で本当に相続税は減らせる?」と、お悩みや疑問をお持ちの方も多いのではないでしょうか。

この記事では、相続と生前贈与の違いから、節税のための3つのポイント・注意点まで、わかりやすく解説します。のこされる家族のためにも、相続と生前贈与のどちらがお得に財産を引き継げるのか、ぜひ参考にしてください。

税理士/宅地建物取引士

棚田 秀利

[棚田秀利税理士事務所・相続税申告相談プラザひろしま]

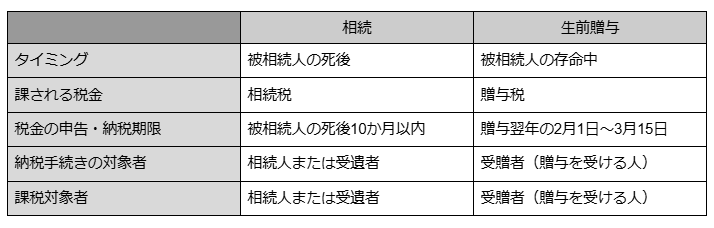

相続と生前贈与の最も大きな違いは、財産を引き継ぐタイミングにあります。まず相続とは、人が亡くなったときに、不動産や預貯金・有価証券などといった財産を、特定の人が引き継ぐことです。一方で生前贈与は、生きているうちに、配偶者や子どもなどに財産を移転することを指します。

財産を引き継ぐタイミングが、相続と生前贈与のもっとも大きな違いです。そのうえで、納税手続きの対象者や課税対象者・税金の申告・課される税金といった内容にも、違いが出ます。

生前贈与については贈与契約の一種です。そのため、財産を贈与する人と贈与を受ける人、双方に合意の意思表示が必要となります。

生前贈与を行う場合、次の2種類の課税方法から選択できます。

課税方法それぞれの詳細を見ていきましょう。

相続時精算課税制度は、60歳以上の父母や祖父母から、18歳以上の子どもや孫へ財産を贈与する際に選択できる制度です。相続時精算課税制度では2,500万円までの特別控除額が設けられており、控除額の範囲内であれば、贈与時に贈与税はかかりません。

ただし、相続時精算課税制度を利用した場合、贈与を受けた財産は将来の相続時に相続財産として加算されます。相続税の計算対象です。

また、一度この制度を選択すると、その後は暦年課税に戻すことはできません。税務署への申告も必須となります。

暦年課税は、1月1日から12月31日までの1年間に贈与された財産の合計額に応じて課税される方式です。この制度の大きな特徴は、1年間で一人につき110万円までの贈与であれば非課税となることです。

110万円以内の贈与であれば、税務署への申告も不要です。暦年課税を利用して毎年計画的に財産を移転すれば、贈与税の支払いは発生しません。

相続税を減らせるとして生前贈与の選択を検討する方もいらっしゃいますが、結論として生前贈与で相続税を減らすことは可能です。

たとえば、相続税の基礎控除額を超えるような大きな財産をお持ちの場合、計画的な生前贈与により将来の相続財産を基礎控除額同等、または基礎控除額以下に抑えられるでしょう。基礎控除額を下回った場合に相続税はかからないため、相続税の軽減に期待できます。

ただし、生前贈与した財産には贈与税がかかるため、支払う税金の総額を減らすには、どの方法で財産を引き継ぐのが最適かを慎重に検討する必要があります。

生前贈与を効果的に活用して節税につなげるためには、いくつかのポイントを押さえる必要があります。特に重要な3つのポイントは、次のとおりです。

これら、生前贈与での節税ポイントについて、解説します。

暦年課税では、年間110万円までの贈与が非課税となります。この制度を賢く活用することで、効果的な節税が可能です。

たとえば、毎年110万円ずつ10年間継続して贈与すれば、合計1,100万円の財産を非課税で移転できます。さらに、3人の子どもがいる場合、それぞれに毎年110万円ずつ贈与すれば、10年間で3,300万円もの財産を非課税で移転できることになります。

ただし「定期贈与」とみなされないよう、注意が必要です。定期贈与とは、はじめから多額の財産を贈与する予定なのに、税金を避けるために意図的に分割して贈与することを指します。定期贈与とみなされないようにするには、毎回の贈与時に改めて贈与の意思決定し、贈与契約書を作成することが有効です。

税制は毎年のように改正されており、現在の節税効果が将来的に減少したり、なくなったりする可能性があります。

たとえば、暦年課税の場合、現状では毎年110万円までの非課税枠があります。贈与があった年の税制が適用されるため、今後の税制改正によっては、節税効果が減ってしまうリスクも考えるでしょう。生前贈与を検討している場合は、早めに実行することがおすすめです。

贈与税は、財産を贈与したタイミングの評価額に対してかかります。そのため、将来的に価値が上がりそうな財産は、価値が上がる前の贈与で、税負担を抑えることが期待できます。

たとえば、有価証券や不動産など、将来的に値上がりが期待される財産は、評価額が低いうちに贈与するのが賢明です。

なお、贈与から3年以内に相続が発生した場合、その贈与分は相続財産に加算されるという決まりがあります。このような場合でも贈与時の評価額が基準です。贈与後に評価額が上昇しても、評価額上昇の影響は受けないため、結果的に相続税の軽減に期待できるでしょう。

生前贈与には、特定の目的に使用する場合、非課税となる制度があります。代表的な非課税制度は、次の3つです。

ここでは、生前贈与で非課税になるケースについて解説します。

子どもや孫の教育のために、まとまった資金を贈与できる制度です。教育資金として使う場合、受贈者1人につき1,500万円まで非課税となります。ただし、塾や習い事など学校以外への支払いは500万円までが上限です。

主な要件は、次の通りです。

(参考:国税庁「No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税」)

元々は2023年3月31日までに贈与するという要件でしたが、2026年までに期間が延長されました。

ただし、受贈者が30歳になった時点で学校に在学していない場合や贈与者が亡くなった場合には、使い残した金額に対して贈与税や相続税がかかる可能性があるという点に注意が必要です。

結婚や子育てにかかる費用を一括贈与した際に、非課税となる制度です。受贈者1人につき1,000万円まで非課税となり、このうち結婚関連の費用は300万円が上限です。

主な要件は、次の通りです。

(参考:国税庁「No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」)

元々は2023年3月31日までに贈与するという要件でしたが、2025年までに期間が延長されました。

また、受贈者が50歳に達した場合や贈与者が亡くなった場合には、残額に対して相続税や贈与税などの税金がかかる可能性があります。

住宅の購入や新築・リフォームなどの資金として受け取る贈与も、一定額まで非課税になります。省エネ住宅の場合は1,000万円まで、それ以外の住宅の場合は500万円までが非課税対象です。

主な要件は、次のとおりです。

(参考:国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」)

また、この制度特有の注意点として、次のポイントが挙げられます。

これらの条件を満たす必要もあるため、条件に当てはまるかを確認したうえで、実際の贈与を行いましょう。

生前贈与は節税対策として効果的ですが、いくつかの注意点があります。特に重要な3つのポイントは、次のとおりです。

これら、生前贈与時の注意点について解説します。

節税のために生前贈与を行う際には、ご自身の老後の生活設計についても同時に考える必要があります。「子どもや孫のために」と考えて財産を贈与しすぎてしまい、後から老後資金や介護費用が足りなくなってしまっては本末転倒です。そうなれば、子どもたちに経済的な負担をかけることになりかねません。

生前贈与は、老後にかかる資金は十分にあるかも考慮し、必ずこれからの生活設計と併せて計画しましょう。

生前贈与は贈与時点でご自身の意思を明確に示せるため、相続時のトラブルを避けやすいとされています。しかし、特定の相続人にだけ偏って贈与を行うと、後々問題になりかねません。

相続人には、法律で定められた最低限の相続分(遺留分)を受け取る権利があります。この権利がある人の取り分が確保できないほど他の人に財産が贈られていた場合、不足分のお金を請求できる仕組みがあります。これが「遺留分侵害額請求」です。

たとえば、長男にだけ多額の贈与をした場合、他の相続人から「遺留分侵害額請求」をされる可能性があります。そうなると、贈与を受けた人が後から予期せぬ金銭負担を強いられることにもなりかねません。

贈与の際には、遺留分侵害額請求のリスクにつながらないか、慎重に検討する必要があります。相続人全員の遺留分に配慮しながら、公平な贈与計画を立てることが、将来のトラブル防止につながります。

生前贈与は、贈与する側と受け取る側の双方の合意が必要です。「あげます」「もらいます」という意思の疎通がなければ、正式な贈与とは認められません。

よくあるケースとして、親が自分の資産で子どもの名義の預金口座を開設し、その事実を子どもが知らないというものがあります。このような場合、その預金は「名義預金」とみなされ、相続税の課税対象となる可能性があります。

これを避けるためには、贈与をするたびに以下の内容を明確にした贈与契約書を作成することをお勧めします。

贈与契約書の作成は手間のように感じるかもしれませんが、後々のトラブルを防ぎ、税務上も安心できる大切な手続きです。正しい贈与の形を整えることで、安心して財産の移転をできるようにしましょう。

生前贈与は、効果的な相続税対策になり得ます。一方で、老後の生活資金の確保、遺留分の問題、税制改正への対応など、さまざまな要素を総合的に判断する知識も必要です。また、ご自身の資産状況や家族構成によって、最適な方法は大きく異なってきます。

はなまる相続では、経験豊富な相続の専門家が、お客様一人ひとりの状況に合わせた最適なアドバイスを提供しています。「今からできる相続対策を知りたい」「具体的な生前贈与の進め方を相談したい」「家族の将来をしっかり見据えた生前贈与の方法を知りたい」など、どんなご相談でもお気軽にお問い合わせください。

税理士

棚田 秀利

Hidetoshi Tanada

相続問題こんなお手伝いが可能です

相続税申告サポートパック

はなまる相続のメンバーと連携し、遺産分割協議書の作成から相続税申告書の作成までをトータルサポートいたします。

弁護士

加藤 泰

Yasu Kato

遺言・民事信託・遺産分割協議の対応

紛争事例処理の経験を活かして、遺言・民事信託などの生前対策から・相続紛争の対応まで相続のあらゆる場面でみなさまをサポートいたします。

司法書士

水野 昌典

Akinori Mizuno

相続+遺言+家族信託サポート

はなまる相続のメンバーと連携し、家族が亡くなった際に、どのように話を進めたらよいのか+相続手続+次の相続への考え方を伝えることで、あなたのご家庭の相続トータルサポートいたします。

© 2026 一般社団法人はなまる相続