相続コラム はなまる知恵袋

相続税の配偶者控除は1.6億円|申告の方法や注意点も徹底解説

更新日: 2025 . 03.1

相続コラム はなまる知恵袋

更新日: 2025 . 03.1

遺産相続を行う際、故人の配偶者の立場であれば、相続税に対し配偶者控除が利用できます。しかし、具体的にいくら控除されるのか、どういった手続きが必要なのかわからず、不安に感じている人も多いでしょう。

本記事では、相続税の配偶者控除について、利用方法や注意点を解説します。参考にして、相続税をスムーズに節税しましょう。

税理士/宅地建物取引士

棚田 秀利

[棚田秀利税理士事務所・相続税申告相談プラザひろしま]

相続税の配偶者控除は、最低額が1億6000万円です。つまり、相続税が1億6000万円以下であれば、その時点で全額控除されると判断できます。

厳密には、被相続人の配偶者控除は、以下のどちらか多い方を元に計算され、決定されます。

よって、まずは配偶者の法定相続分相当額を計算し、1億6000万円と比べ、金額が大きいほうを確定させなければなりません。

配偶者の法定相続分相当額は、遺産の総額と、法定相続人が誰かによって決定されます。法定相続人とは、民法で定められた遺産の相続人のことです。税の計算では、実際に誰が遺産を相続するかに関係なく、法定相続人が遺産を相続すると仮定して処理を進めます。

法定相続人は、被相続人の家族の内、誰が存命しているかで決定します。

【法定相続人の優先順位】

つまり、子供が居る場合は、配偶者+子孫。子孫が居なければ、配偶者+親や祖父母。親なども居なければ、配偶者+兄弟というように、優先順位が繰り下がっていきます。なお、配偶者は必ず法定相続人となる点を覚えておきましょう。

さらに民法では、法定相続人の誰が、どれだけ遺産を相続するかも規定されています。

【法定相続分の割合】

例として、遺産が3億円ある場合を考えてみましょう。

仮に子供が2人いるとすると、それぞれの法定相続分は以下のとおりです。

配偶者:3億円/2=1億5,000万円

子孫:3億円/4=7,500万円(1人あたり)

法定相続分は1億5,000万円、配偶者控除の最低額は1億6,000万円であるため、後者のほうが大きくなります。よって、控除額は1億6,000万円です。

一方で、子供がおらず、両親が存命と仮定します。

すると、それぞれの法定相続分は、以下のとおりです。

配偶者:3億円×2/3=2億円

両親:3億円/6=5,000万円(1人あたり)

法定相続分は2億円、配偶者控除の最低額は1億6,000万円であるため、前者のほうが大きくなります。よって、控除額は2億円です。

上記のように、控除額を計算するには、まず遺産総額と法定相続人を確定させる必要があります。

相続税の配偶者控除が適用されるには、以下3つの条件をすべて満たす必要があります。

上記の条件から明らかですが、単に法的な配偶者である、というだけでは不十分です。配偶者控除が適用されるには、相続処理をスムーズにこなしていく必要があるため、スピーディーな行動が重要です。

配偶者控除が適用されるには、まず被相続人の戸籍上の配偶者でなければなりません。内縁の妻など、法的に籍を入れていない間柄では、配偶者控除が適用されないため、注意が必要です。

ただし、婚姻関係の期間については、規定がありません。そのため、現在内縁の妻の立場であり、将来的に配偶者控除を利用したい場合は、遺産相続前に籍を入れておくことをおすすめします。

相続税の申告期限までに、遺産分割が完了していることも条件のひとつです。相続税の申告期限とは、被相続人の死亡日の翌日から、10か月以内です。

つまり、被相続人の死亡日から10か月以内に、誰がどの遺産をどれくらい相続するのか、確定させる必要があります。特に遺言書などが残っていない場合、相続人同士で協議して遺産の行方を決めなければならないため、後回しにしていると10か月が経過してしまう可能性もあります。そうなると、配偶者控除は適用できません。

遺産分割協議が長引くなどして、10か月に間に合わない場合は、「申告期限後3年以内の分割見込書」を提出してください。この手続きにより、申告期限から3年、期限を延長できます。また、やむを得ない事情により、3年の延長後も遺産分割が完了できない場合は、税務署長の承認を受けましょう。承認が下りれば、さらに4か月期限を延長できます。

最後に、相続税の申告書を税務署に提出することを、忘れないようにしましょう。配偶者控除の適用により相続税が0円になると、申告の必要もなくなると考える人がいますが、それは誤りです。

相続税の申告を免除されるのは、基礎控除によって相続税が0円になったケースが該当します。配偶者控除によって相続税が0円になった場合は、税の支払いがなくとも申告手続きが必要です。

むしろ、申告手続きを忘れたことで、配偶者控除の適用条件を満たせなくなり、相続税が発生する可能性もあります。注意してください。

相続税の配偶者控除を適用するための、具体的な手続きの流れを、以下に記載します。

手続きに慣れていない場合は、自分で想定しているよりも時間がかかってしまうケースがあります。前述した通り、配偶者の適用控除には期限があるため、後回しにせずスピーディーに処理していきましょう。

まずは、相続税申告書を作成しましょう。

申告書の様式は、国税庁のHPからダウンロードできます。記載例も紹介されているため、併せて参考にしてください。

申告書は第1~15表まであり、大まかな内容から、以下のように分類できます。

第1~3表を記載するために、まず第9~15表で遺産総額を計算しなければなりません。計算結果は第1~3表に記載し、さらに第4~8表の控除申請を添えて、最終的な額の申告となります。

配偶者控除の申請は、控除申請に入ります。第5表が配偶者控除の申請書になるため、忘れず記載し、添付しておきましょう。

申告書を書き終えたら、添付する必要書類を集めます。具体的には、以下のとおりです。

戸籍謄本や印鑑証明書は、市町村役場で発行できます。遺産分割協議書や遺言書の写しは、手元の原本をコピーし、用意しましょう。準備ができたら、前述した申告書と併せて提出してください。

書類がすべて揃ったら、所轄税務署で申告します。所轄税務署は、被相続人の死亡時の住所地を所轄する署になります。わからない場合は、国税庁のHPから確認できるため、事前に調べておきましょう。

また、現在はe-Taxを利用して、オンラインで提出することもできます。所轄税務署までの行き来が困難な場合や、税務署が開いている平日の日中に提出できない場合、特におすすめです。

なお、繰り返しになりますが、申告の期限は被相続人の死亡日翌日より10か月以内です。期限切れにならないよう、注意してください。

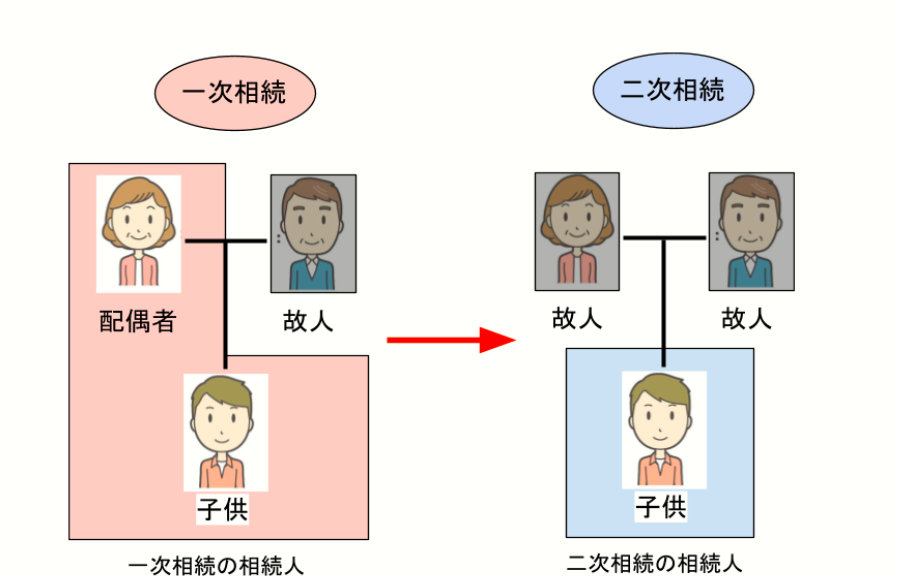

配偶者控除利用時の注意点として、二次相続での相続税が高額になる可能性があります。

二次相続とは両親がなくなった後に受ける遺産のことです。例えば両親と子供の3人家族で、最初に父、次に母が亡くなった場合、子供の立場から考えると、父死亡時と母死亡時の2回相続が発生します。このような場合、2回目の相続を二次相続と呼びます。

例えば、配偶者控除で節税できるからといって、一次相続で遺産のすべてを配偶者に相続させたとしましょう。すると、一次相続では配偶者控除で節税できるかもしれませんが、二次相続では以下の理由より、子供の相続税負担額が重くなります。

そのため、一次相続の際に、二次相続のことを踏まえて遺産分割しておくのが重要です。配偶者控除に頼りきりになってしまうと、子供など配偶者でない相続人の税負担が、将来的に重くなります。

二次相続を踏まえて遺産分割を行うには、以下2つのポイントが重要です。

ひいては、実際に相続を行う前から遺産相続について調べ、準備しておくことが大切です。

一次相続の時点で、子にも相続を分散させるのは有効な方法です。

子供には配偶者控除が利用できませんが、基礎控除が利用できます。よって、一次相続時、基礎控除枠内に納まるように遺産を相続させておけば、二次相続で相続する財産額を抑えられるのです。

相続税は、相続する遺産総額に比例して、額が大きくなっていきます。そのため、相続する財産額を抑えることが、結果的として節税になります。

配偶者の生活に必要な資金を、前もってシミュレーションしておくのも有効です。

配偶者が過剰に遺産を相続し、結果的に残った分を二次相続で相続させてしまうと、基礎控除額が減ってしまうため、相続税を余計に支払うことになります。それを防ぐには、配偶者が相続する遺産を、必要な分だけに止めておくことです。すると、子どもは基礎控除額が大きい一次相続の時点で多くの遺産を相続できるため、節税になります。

理想的な形としては、二次相続が起こった時点で、配偶者の財産がほぼ亡くなっている状態です。多少残っていたとしても、基礎控除枠に納まっていれば、相続税の支払い義務は発生しません。

相続税の配偶者控除に関する相談をしたい人は、ぜひはなまる相続へご連絡ください。

はなまる相続には、遺産相続関連のエキスパートが在籍しています。そのため、配偶者控除のことだけでなく、各種手続きや節税のアドバイス、遺産分割に関する相談など、お悩みのヒアリングから具体的な事務処理までをトータルサポート可能です。

お気軽にご連絡ください。

税理士

棚田 秀利

Hidetoshi Tanada

相続問題こんなお手伝いが可能です

相続税申告サポートパック

はなまる相続のメンバーと連携し、遺産分割協議書の作成から相続税申告書の作成までをトータルサポートいたします。

弁護士

加藤 泰

Yasu Kato

遺言・民事信託・遺産分割協議の対応

紛争事例処理の経験を活かして、遺言・民事信託などの生前対策から・相続紛争の対応まで相続のあらゆる場面でみなさまをサポートいたします。

司法書士

水野 昌典

Akinori Mizuno

相続+遺言+家族信託サポート

はなまる相続のメンバーと連携し、家族が亡くなった際に、どのように話を進めたらよいのか+相続手続+次の相続への考え方を伝えることで、あなたのご家庭の相続トータルサポートいたします。

© 2026 一般社団法人はなまる相続