相続コラム はなまる知恵袋

相続税の計算は自分でできる?算出方法をステップで解説!

更新日: 2025 . 01.7

相続コラム はなまる知恵袋

更新日: 2025 . 01.7

遺産相続が発生すると、それに伴って相続税の計算も行う必要があります。相続税の支払い義務があるかどうか、あった場合具体的にいくらになるのかは、一度計算してみなければ判断できません。

一方で、具体的にどう計算すれば良いのかわからない人も少なくないでしょう。本記事では、相続税の計算方法をステップに沿って解説します。参考にして、自力で相続税の計算を行える状態を目指しましょう。

税理士/宅地建物取引士

棚田 秀利

[棚田秀利税理士事務所・相続税申告相談プラザひろしま]

相続税は、財産を相続した際に支払う税金です。納税・申告先と期日は以下のとおりです。

納税・申告先:被相続人の所轄となる税務署

期日:相続開始を知った日の翌日から10か月以内

具体的な金額は、相続した財産の額に寄るため、一概にいくらとは断言できません。都度計算が必要になるのは、そのためです。結果として相続税の支払い義務が無いケースもありますが、計算せずに無いと決めつけるのは早計です。

なお、上記の期日を過ぎてしまった場合、延滞税や加算税などのペナルティを受ける可能性があります。注意してください。

相続する財産は、お金であったり不動産であったりと状況によってさまざまですが、中には税金がかからないものもあります。すべてに必ず税金がかかるわけではないため、まずは相続財産の中から、計算に無関係のものを省きましょう。

生命保険金や死亡退職金は、具体的な額によって相続税の対象になるかどうかが決まります。具体的な額は計算が必要であるため、一概にいくらとはいえません。

祭祀財産は原則相続税の対象から外されます。ただし、異常に高額なお墓や仏壇などを購入した場合、節税対策とみなされ相続税の対象となってしまうケースもあります。

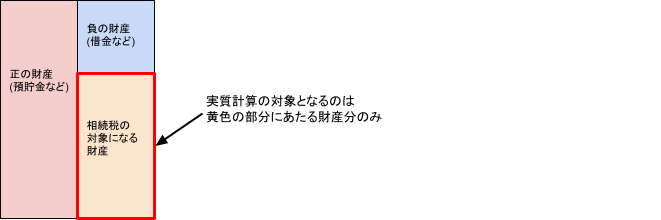

被相続人の債務とは、借金などいわゆる負の遺産です。債務や葬式費用は、預貯金などの正の遺産から差し引くことができます。相続税は差し引き後の財産額から算出します。

相続税を計算する際は、以下3つのステップに沿って行いましょう。

なお、実行してみて、どうしてもできそうにないと判断した場合は、専門家に依頼するのをおすすめします。

まずは、相続税の対象となる財産の額を計算します。ここで財産の見落としがあると、計算をやり直すことになるため、漏れが無いよう注意してください。

どの財産が課税対象になるかわからない場合は、専門家に相談するのがおすすめです。自己判断で課税対象かそうでないかを決めつけるのは、リスクを伴います。

財産の総額を算出できたら、基礎控除を差し引きしましょう。なお、被相続人に債務がある場合は、債務額もこの段階で差し引きしてください。

計算式は以下のとおりです。

計算式:課税財産総額=財産総額-基礎控除

基礎控除額=3,000万円+(600万円×法定相続人の数)

法定相続人とは、民法で定められた相続人のことです。遺言書などが残っておらず、相続人が指定されていない場合、法定相続人が相続人とみなされるケースが一般的です。仮に遺言書が残っていても、相続税の計算の際は、法定相続人が相続すると仮定して計算を進めてください。

具体的に誰が法定相続人にあたるかは、以下の優先順位の中で、存命かつもっとも上位に位置付けられている人になります。

【法定相続人の優先順位】

配偶者:必ず法定相続人に該当する

第1位:被相続人の直系の子孫(子や孫)

第2位:被相続人の直系の尊属(親や祖父母)

第3位:被相続人の兄弟及びその子孫(兄弟や甥姪)

配偶者は必ず法定相続人に入ります。そこに加えて、子孫が居る場合は子孫が、子孫が居ない場合は尊属が、尊属も居ない場合は兄弟が、というように順位が繰り下がっていきます。

なお、養子が法定相続人に入るかどうかは、実子の有無が影響する点に注意してください。実子が居る場合、養子は1人だけ法定相続人とみなされます。実子が居ない場合、養子は2人まで法定相続人とみなされます。

また、相続税の計算では、相続放棄した相続人が居たとしても、放棄しなかったと仮定して計算してください。

本記事では例として、以下の条件で計算します。

| 【条件】

財産総額:1億円 |

計算式に当てはめると、以下のようになります。

基礎控除額=3,000万円+(600万円×法定相続人の数)

=3,000万円+(600万円×3(配偶者+子供2人))

=3,000万円+1,800万円

=4,800万円

課税財産総額=財産総額-基礎控除であるため

課税財産総額=1億円-4,800万円

=5,200万円

例では財産総額が基礎控除額より上ですが、状況によっては基礎控除額が財産総額を上回っており、計算結果が0円以下になるケースがあります。その場合、課税財産が0円ということになり、ひいては相続税の支払い義務なしとみなされます。

次に、相続税の総額を算出します。

まずは、ステップ1で算出した課税財産総額を、法定相続分に従って按分します。もし遺言書などで実際の相続分が異なったとしても、法定相続分に従ったと仮定してください。

割合は以下のとおりです。

配偶者はもっとも優先され、次点で子孫、尊属、兄弟姉妹の順に相続分が減っていきます。

本記事の例では、法定相続人が配偶者と子供2人です。そのため、相続分はそれぞれ以下のようになります。

配偶者:5,200万円/2=2,600万円

子供1:5,200万円/4=1,300万円

子供2:5,200万円/4=1,300万円

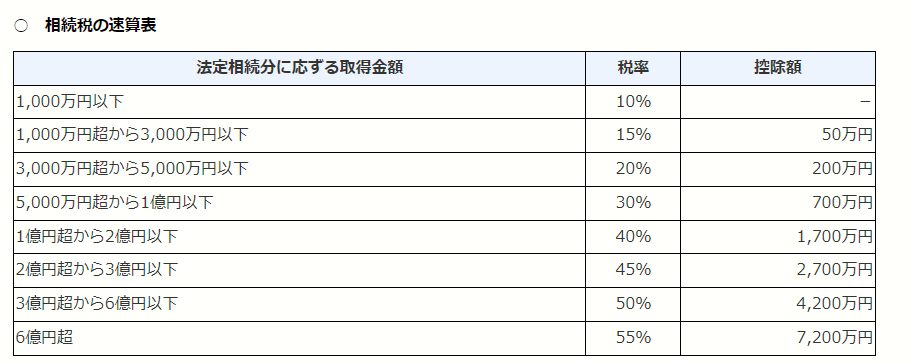

相続分を算出できたら、以下の表を参考に定まった税率を乗じます。

【引用:国税庁公式HP】

例の場合、配偶者、子孫共に、法定相続分が1,000万円超えかつ3,000万円以下に収まっているため、税率は15%、控除額は50万円となります。

そのため、それぞれの相続税額は以下のとおりとなります。

配偶者:2,600万円×0.15-50万円=340万円

子供1:1,300万円×0.15-50万円=145万円

子供2:1,300万円×0.15-50万円=145万円

これらを合計すると以下のようになります。

相続税額総合計=340万円+145万円+145万円=630万円

最後に、相続税の総額を実際の相続額に合わせて按分し、控除を適用します。

例えば、遺言書で1億円の財産をすべて配偶者に相続させると指定があったとします。すると、上記で算出した630万円の相続税はすべて配偶者が支払わなければなりません。

別の例えとして、遺言書で財産を配偶者+子供2人で等分するようにと指定があれば、財産は1/3ずつになります。それに伴って相続税も1/3ずつになるため、総額の630万円を3等分し、1人あたり210万円ずつ支払うことになります。

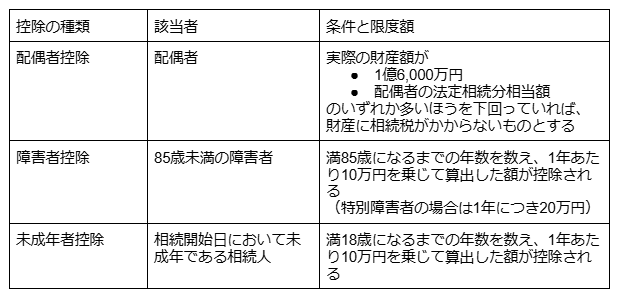

按分が終わったら、控除を適用してください。具体的な控除の種類は、以下のとおりです。

【控除の種類と条件】

控除を適用して残った額が、実際の相続税額です。

なお、計算の結果として相続税がかからなかった場合、申告の必要はありません。ただし、なんらかの特例を適用する際は、特例の条件に当てはまる証明として申告が必要になるため、注意してください。

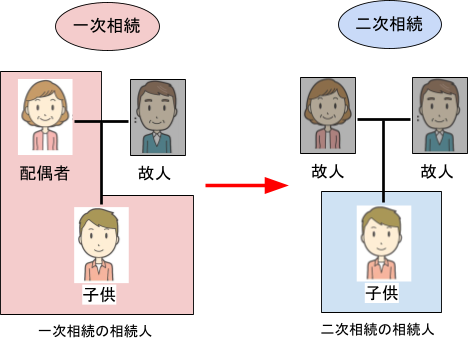

相続税は、一次相続と二次相続でもかかる税金が異なります。

二次相続とは、最初の相続(一次相続)で配偶者であった立場の人が亡くなった際に、再度相続が起こる現象のことを指します。

二次相続は、一般的に一次相続よりも税負担が重いとされています。原因は以下のとおりです。

基礎控除、及び死亡保険金と死亡退職金の非課税限度額は、法定相続人の人数に左右されます。法定相続人の人数が多いと非課税の枠は大きくなりますが、逆に人数が減ってしまうと、非課税の枠も小さくなってしまうのです。

また、配偶者控除は大きな額を節税できる控除枠です。そのため、配偶者控除が使えない相続では、節税効果が消えてしまい一気に税負担が重くなってしまいます。加えて、故人の財産分が単純に増えることで、相続税の課税対象額も増えてしまいます。

小規模宅地等の特例は、適用条件が「配偶者か生計を一にしていた親族」と定められている点がネックとなるでしょう。配偶者であれば無条件に適用できますが、配偶者でない場合、親族であるだけでなく生計を共にしていなければなりません。

上記の理由から、二次相続は一次相続よりも税負担が重くなる傾向にあります。可能であれば、一次相続の時点で多くの財産を子供に残しておくなど、二次相続を踏まえた財産配分をしておくと良いでしょう。

上記で触れた、相続税に適用される以下の控除や特例について、さらに詳しく解説していきます。

いずれもそれぞれ条件が異なるため、適用の際は本当にあてはまるか、しっかり確認してください。

配偶者の税額軽減は、配偶者に適用される控除です。実際の財産額が1億6,000万円か、配偶者の法定相続分相当額のいずれか多いほうを下回っていれば、財産に相続税がかからないものとするという内容です。

例えば配偶者の法定相続分が1億円で、実際に相続するのが1億5,000万円だとします。条件の「1億6,000万円」という額を下回っているため、この場合相続税額は0円です。

また、法定相続分が5億円で、実際に相続するのが3億円だったとしても、法定相続分を実際の額が下回っているため、やはり相続税額は0円です。

配偶者控除は大きな額を節税できるため、相続の際は覚えておきましょう。ただし、配偶者控除に頼りきった節税を行っていると、二次相続の際に税負担が重くなるため、将来的なことも考えておくのがおすすめです。

未成年者控除とは、相続人が未成年の場合に適用される控除です。未成年である以外にも、以下の条件を満たす必要があります。

注意が必要なのは、法定相続人であることが条件に入っている点です。例えば被相続人が、まったく血縁もなく養子でもない第三者に財産を譲ろうとした場合、未成年であっても法定相続人には該当しないため、未成年者控除は適用できません。

また、何歳からを成人とみなすかは、将来的に変化する可能性もあります。実際に、令和4年3月31日以前は20歳が成人の基準であったため、現在とは該当の基準が変化しています。今後も変化しないとは限らないため、注意が必要です。

控除される税額は、満18歳になるまでの年数×10万円で計算されます。つまり、該当する相続人が幼いほど控除額は大きくなり、成人に近いほど控除額が小さくなります。

障害者控除とは、相続人が障害者または特別障害者の場合に適用される控除です。以下の条件を満たす必要があります。

未成年者の控除同様、法定相続人であることが条件となるため、注意してください。

控除額は、満85歳になるまでの年数×10万円で計算されます。つまり、該当する相続人が若いほど控除額は大きくなり、高齢であるほど控除額が小さくなります。85歳以上になると、控除は適用されません。

また、特別障害者に該当する場合は、控除額が年数×20万円に増額されます。

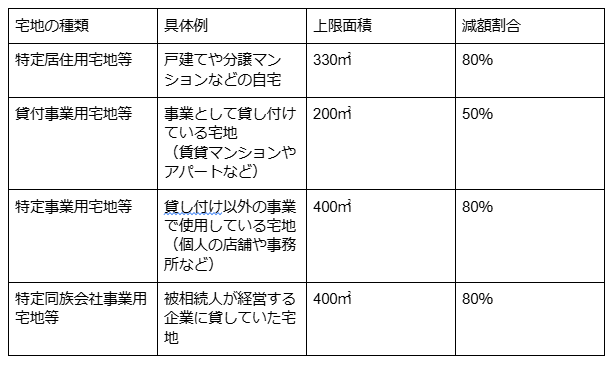

小規模宅地の特例とは、被相続人が使っていた居住用、または事業用の宅地等を相続した場合の制度です。適用されれば、土地の評価額を最大80%まで減額できます。ただし、減額の対象は土地のみで、建物には適用できません。

具体的な減額割合は、以下のとおりです。

【小規模宅地の特例の減額割合】

なお、小規模宅地の特例は、配偶者か親族であることが条件です。さらに、相続人が配偶者でない親族の場合、被相続人に配偶者が居るかどうかや、生計を共にしていたかどうかなど、さまざまな条件を満たす必要があります。

国税庁の公式HPに厳密な条件が記載されていますが、把握しきれない場合は、無理をせず専門家に確認することをおすすめします。

相続税の計算は、慣れていない人にとって煩雑なものです。無理に自力で行ったとしても、見落としなどから計算結果が不正確になるケースもあり得ます。さらに、控除などが適用できることを知らず、相続税を余計に支払ってしまうリスクも考えられます。

自力で相続税の計算を正確に行う自信がない場合、はなまる相続にぜひご相談ください。遺産相続のプロが相続税の計算をはじめ、節税のアドバイスや申告の処理なども含めて、お客様をトータルサポートいたします。

また、相続税関連以外のお悩みにも、相談にのったり手続きを進めるなどのお手伝いが可能です。まずは、お気軽にご連絡ください。

税理士

棚田 秀利

Hidetoshi Tanada

相続問題こんなお手伝いが可能です

相続税申告サポートパック

はなまる相続のメンバーと連携し、遺産分割協議書の作成から相続税申告書の作成までをトータルサポートいたします。

弁護士

加藤 泰

Yasu Kato

遺言・民事信託・遺産分割協議の対応

紛争事例処理の経験を活かして、遺言・民事信託などの生前対策から・相続紛争の対応まで相続のあらゆる場面でみなさまをサポートいたします。

司法書士

水野 昌典

Akinori Mizuno

相続+遺言+家族信託サポート

はなまる相続のメンバーと連携し、家族が亡くなった際に、どのように話を進めたらよいのか+相続手続+次の相続への考え方を伝えることで、あなたのご家庭の相続トータルサポートいたします。

© 2026 一般社団法人はなまる相続